炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

营收大幅下挫、扣非净利润转亏,迪阿股份2023年全年业绩预告“雷声滚滚”。纵观公司近年来发展及消费者习惯改变,我们认为以下几点或正对迪阿股份核心商业逻辑构成极大的挑战:

首先,钻石饰品需求不景气,钻戒不再是婚恋市场必选。部分年轻人对于钻石饰品的消费观念潜移默化地改变,由于钻戒保值性较差、品牌钻戒产品溢价较高等,钻戒也不再是年轻人备婚必选,甚至有不少年轻人认为:“钻戒就像是收割新婚男女的智商税。”而这对靠真爱包装、收获高情感溢价的钻石饰品品牌商的核心商业逻辑或带来了致命性性的打击。迪阿股份旗下的DR品牌,正是凭借“男士一生仅能定制一枚”的真爱营销,收取高情感溢价,公司整体销售毛利率维持在70%左右。

另外,由于公司对于疫情后复苏的不准确预估而***取的逆势扩张,对公司盈利能力和经营造血能力影响较大。2023年前三季度,迪阿股份累计关闭门店113家,净减少门店94家。另外,公司经营造血情况也不容乐观,2023年前三季度公司经营活动产生的现金流量净流出0.06亿元。

业绩预告雷声滚滚:营收同比缩水近4成、扣非净利润亏损 疫情期间逆势扩张反而拖累净利润

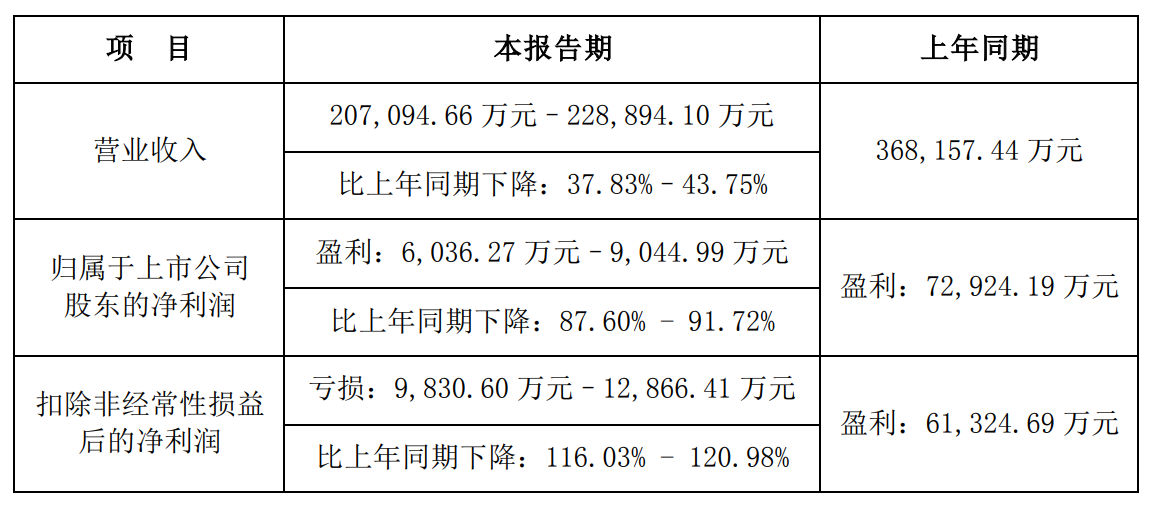

1月25日晚间,迪阿股份发布了2023年业绩预告,公司营业收入预计为20.71亿元万元至22.89亿元,比上年同期下降了37.83%至43.75%;归属于上市公司股东的净利润预计为0.6亿元至0.9亿元,比上年同期下降了87.60%至91.72%;扣除非经常性损益后的净利润预计亏损0.98亿元至1.29亿元,比上年同期下降了116.03%至120.98%。

对于业绩大幅下挫的原因,迪阿股份认为主要在于以下原因:首先,受钻石镶嵌饰品作为可选消费品需求不足,复苏缓慢,加之黄金的避险属性在近年来被越来越多的消费者重视,黄金需求显著提升,对钻石镶嵌行业也造成一定的冲击。

其次,针对部分低势能或与品牌形象不符的门店,公司主动进行关闭、移位置和渠道置换。一方面,公司根据减值测算结果对存在减值迹象的门店计提了资产减值准备;同时,因提前闭店,部分门店无法收回的租赁押金损失增加,公司计提了相应的坏账准备,这些对公司2023年净利润产生了较大影响。

总结一下则是,迪阿股份认为公司营收下降是因为钻石饰品需求不足、复苏缓慢;扣非净利润亏损则主要受了门店调整影响。

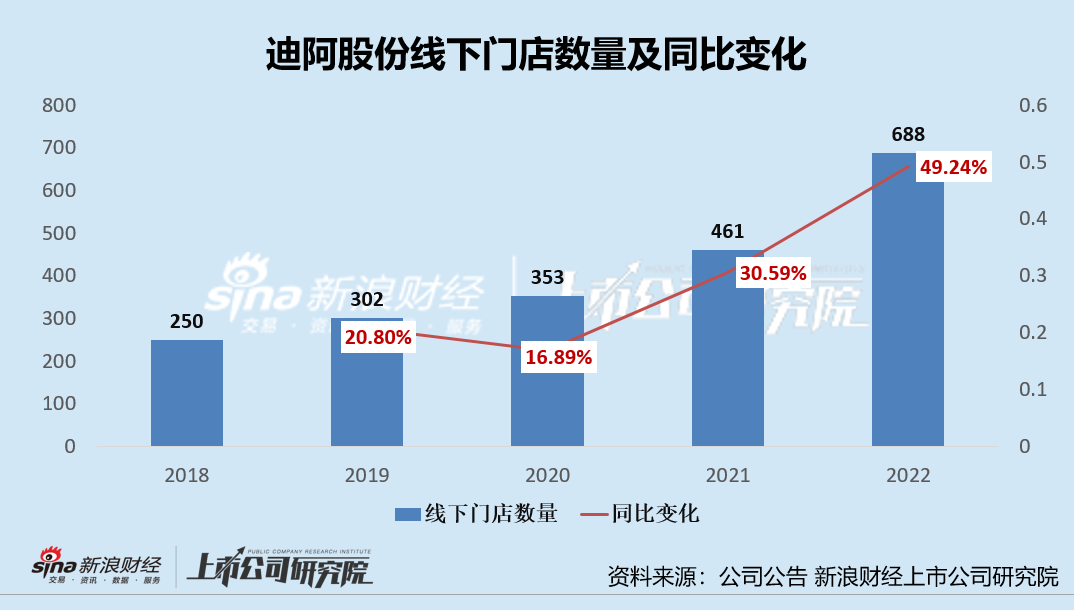

通过迪阿股份近年来线下门店数量来看,纵使在疫情的三年,迪阿股份仍在大举扩张,门店增速甚至超越了疫情前。特别是疫情放开前一年2022年,迪阿股份加速了关键城市布局渗透,聚焦新一线和二线城市,同时积极进入空白城市,进一步加速华东、华北及西南等区域关键市场的布局。期间新开门店254家(一季度新开18家,二季度新开86家,三季度新开85家,四季度新开65家),其中空白城市开店51家,占比20.07%。截至2022年底,公司门店数量为688家,较期初门店461家增长49.24%。

然而,错误预判市场需求情况下激进扩店的后果,或就是疫情后反倒出现了大规模闭店,2023年前三季度,迪阿股份累计关闭门店113家,净减少门店94家。从现金流状况来看,公司经营造血情况也不容乐观,2023年前三季度,公司经营活动产生的现金流量净流出0.06亿元。

除了钻石需求下降外,如今婚恋市场消费者对钻石饰品的消费观念发生了一定改变,在挑选备婚饰品的过程中,同时兼顾美观性和保值性,而此消费观念的改变,或对DR钻戒商业逻辑造成一定的冲击。

销售费用超成本、DR钻戒保值性劝退备婚大军 仅靠真爱营销收割不动这届年轻人?

迪阿股份并不生产加工饰品,而是全部***用委外加工的生产模式,也即根据消费者的实际订单需求通过SAP系统的自动供应商派单功能安排委托加工供应商进行生产。公司将主要精力用于珠宝首饰的品牌运营、定制销售和研发设计,其核心品牌即为大家熟知的DR 品牌。

DR钻戒品牌通过坚持“男士一生仅能定制一枚”的创新经营理念,持续向消费者传达 DR 品牌“一生·唯一·真爱”的爱情观,不断扩大品牌的影响力。为了打响并维持品牌在婚恋市场的影响力,迪阿股份每年都将巨额开支投向营销端。

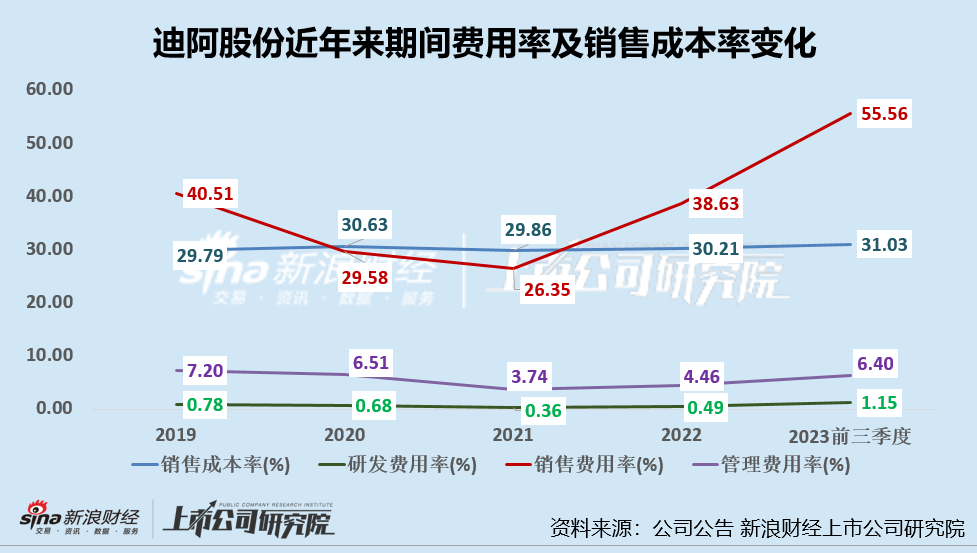

2019-2022年及2023Q3,公司销售费用率分别为40.15%、29.58%、26.35%、38.63%及55.56%,特别是2023年前三季度,公司的销售费用率已经超出55%,远远超出销售成本和研发费用。由此足以见得公司对于营销的重视。

以爱之名,迪阿股份也收获了高情感溢价。公司的毛利率稳定在70%左右,2020-2023Q3,公司的销售毛利率分别为69.37%、70.14%、69.79及68.***%,对应的销售成本率仅为30.63%、29.86%、30.21%及31.03%。也就是说,一枚1万元左右的DR钻戒,成本或仅需要3000元左右,如此看来,DR钻戒的品牌溢价较高。

但从DR钻戒的营收状况,我们不难看出,DR钻戒越来越难收割这届年轻人。一方面,天然钻饰品受国内登记新人数量持续下降、培育钻等因素冲击,需求有所下降。婚庆一直是钻石消费的重要场景,2022年中国登记结婚新人数量为683.5万对,同比下降10.6%,这也就使得钻石主要受众群体有所缩减。另外,培育钻让消费者心智发生了变化,越来越多的年轻人认为与其花高价购买天然钻石,不如购买价格远低于天然钻、折射率及色散更高的人造钻石。

另一方面,消费者更关注产品的保值性。随着全球经济增长放缓,特别是疫情对经济的冲击,消费者对奢侈品的需求减少,反而更关注消费品的保值性。今年黄金市场的火爆,与钻石销售市场的冷清形成鲜明对比,而二者之间最大的差距或在于“保值性”,黄金饰品的销售更像是“储蓄性消费”,在需要用钱的时候可以变现,且保值性较好。

#女子10年前买1.8万钻戒如今值180元#,每隔一段时间,“钻戒不保值”的话题便会出现在热搜榜单,并引发热议。年轻人对于钻石饰品的消费观念也正潜移默化地改变。据微博热门话题和其他各大社交平台相关发帖内容,钻戒也不再是年轻人的必要选择,甚至有不少年轻人认为:“钻戒就像是收割新婚男女的智商税”。殊不知,年轻人对于钻戒饰品消费观念的改变,或正对靠真爱包装、收获高情感溢价的钻石饰品品牌商的核心商业逻辑带来较大冲击。

相比较之下,本就收取了高溢价的DR钻戒,在保值性上远不及黄金饰品。一般而言钻石回收价格是根据主石品质等级来计算的,即克拉重量、钻石颜色、钻石净度、钻石切工和钻石荧光,而不是根据品牌溢价决定的,所以DR钻戒更具“消费属性”,商品保值性较低。