来源: 中金宏观

作者:郑宇驰 张文朗等

中金宏观 | 需求缺口有所扩大——12月PMI点评

Content

正文

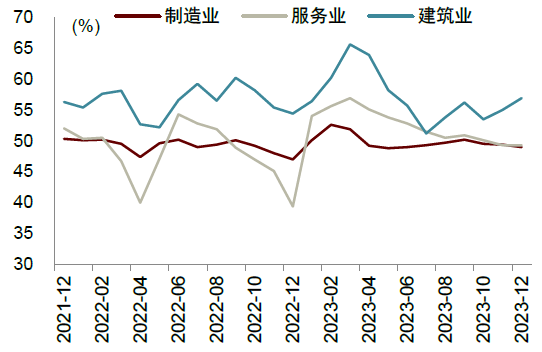

12月中***制造业PMI环比下降0.4ppt至49.0%,低于Bloomberg预测中值 (49.6%);12月非制造业商务活动指数环比上升0.2ppt至50.4%。制造业PMI新订单回落幅度高于生产,需求缺口有所扩大。拆分需求结构,内外需皆边际走弱。需求弱于供给也带动了库存的再度走弱和价格下降的压力。政策逐渐落地,基建带动建筑业改善。不利天气等因素扰动,服务业连续第二个月处于收缩区间。

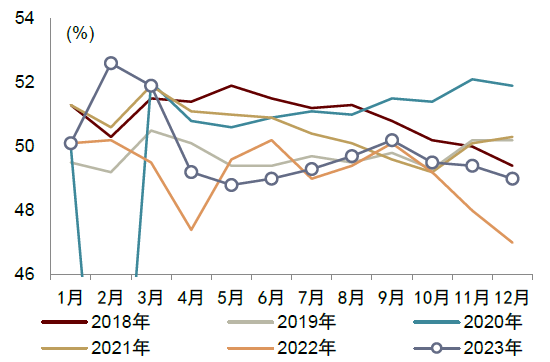

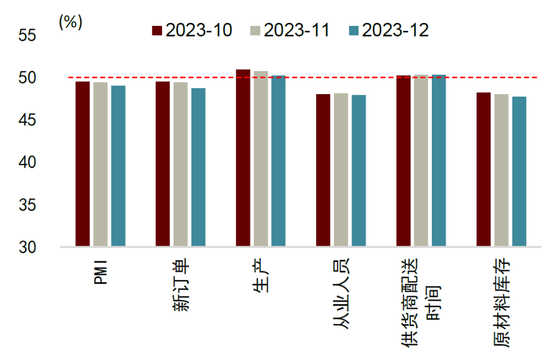

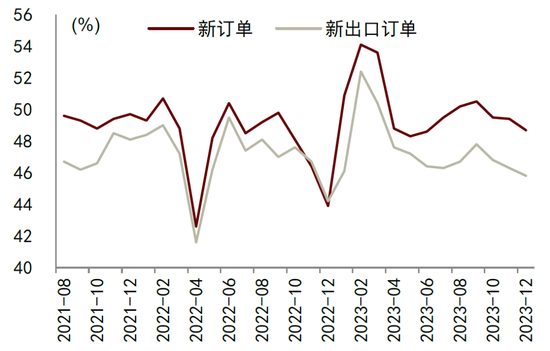

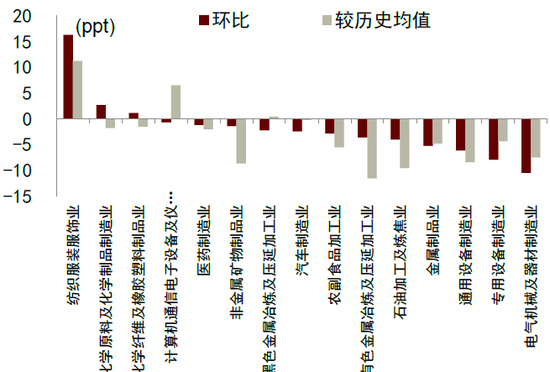

需求缺口有所扩大。12月制造业PMI环比回落0.4ppt至49.0%,且连续第三个月处于收缩区间。环比弱于2013-2019年11月的季节性(-0.2ppt)。从分项来看,需求走弱幅度高于供给。12月新订单分项环比回落0.7ppt至48.7%,而生产分项环比回落0.5ppt至50.2%,仍然维持在扩张区间。需求缺口,即新订单分项与生产分项之间的差异,由11月的-1.3ppt进一步下降至-1.5ppt。从行业来看,12月需求缺口较11月扩大幅度靠前的行业包括: 金属制品业(-13.5ppt)、有色金属冶炼及压延加工业(-11.0ppt)、纺织服装服饰业(-9.4ppt)。拆分需求结构,内外需皆边际走弱。12月新出口订单环比下降0.5ppt至45.8%。海外制造业恢复仍有波折,12月主要发达经济体制造业PMI初值中,仅欧元区持平于11月,为44.2%,而美国、日本分别环比下降1.2ppt、0.6ppt至48.2%、47.7%。从高频数据来看,虽然面临低基数,但是12月前20天韩国从中国日均进口同比降幅有所扩大,为-4.5%(11月为-0.5%)。

高耗能行业仍处低位,而装备制造业边际走弱较多。从大类行业来看,12月高耗能行业PMI虽然环比上升0.1ppt,但是47.4%的读数仍然处于较低水平;装备制造业PMI环比下降1.4ppt至50.2%,边际降幅较大。从细分行业来看,电气机械及器材制造业(-10.5ppt)、专用设备制造业(-7.9ppt)、通用设备制造业(-6.1ppt)环比走弱幅度较大。

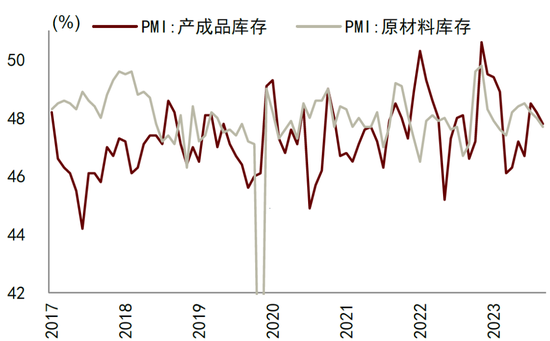

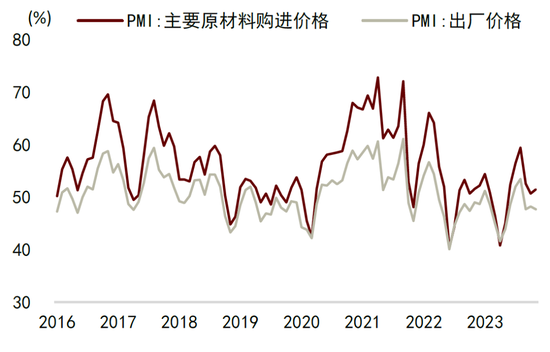

需求缺口有所扩大也带动了库存的再度走弱和价格下降的压力。虽然工业企业库存已经去化到了较低水平,但是在需求仍然偏弱的背景下,近两个月以来库存再度有所走弱。12月原材料和产成品库存分别环比下降0.3ppt和0.4ppt至47.7%和47.8%,分别为连续第三和第二个月环比回落。价格方面也展现了出厂价格弱于原材料购进价格的分化走势,主要原材料购进价格虽然环比上升0.8ppt至51.5%,而出厂价格环比下降0.5ppt至47.7%。

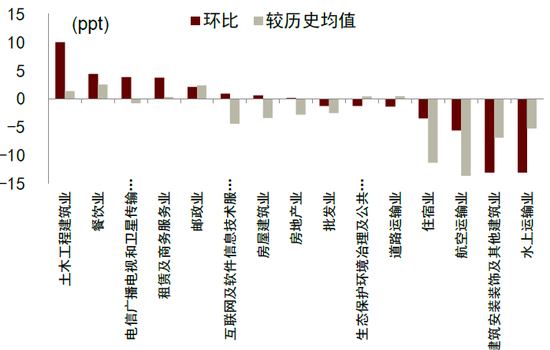

政策逐渐落地,基建带动建筑业改善。虽然不利天气对基建施工带来了一定干扰,但是随着1万亿元国债等支撑政策逐渐落地,12月土木工程建筑业商务活动指数环比上升10.0ppt,带动建筑业商务活动指数环比上升1.9ppt至56.9%。房地产方面,房地产业和房屋建筑业商务活动指数分别环比上升0.1ppt和0.6ppt。虽然当前需求仍然偏弱,但是政策对冲效应也在逐渐显现,这或许也是制造业生产经营活动预期指数连续三个月边际改善的主要支撑因素。

不利天气等因素扰动,服务业环比持平,连续第二个月处于收缩区间。12月服务业商务活动指数环比持平11月,为49.3%,连续第二个月处于收缩区间。服务业环比偏弱一方面可能受到了不利天气、流感等因素的扰动,另一方面也可能与整体需求偏弱有关。分行业来看,水上运输业(-13.1ppt)、航空运输业(-5.6ppt)、住宿业(-3.5ppt)等与跨区域人口流动相关的行业环比降幅较大,而餐饮业(+4.4ppt)、电信广播电视和卫星传输服务业(+3.8ppt)、租赁及商务服务业(+3.7ppt)环比改善幅度排名靠前。

图表1:制造业PMI与非制造业商务活动指数

图表2:制造业PMI季节性

图表3:制造业PMI分项

图表4:制造业PMI新订单与新出口订单

图表5:PMI库存

图表6:PMI价格

图表7:12月分行业PMI变化

资料来源:Wind,中金公司研究部

注:环比为2023年12月较2023年11月变化,较历史均值为2023年12月与2017-2022年各年份12月的均值之差

图表8:12月分行业非制造业商务活动指数变化

资料来源:Wind,中金公司研究部

注:环比为2023年12月较2023年11月变化,较历史均值为2023年12月与2017-2022年各年份12月的均值之差

楼市景气度跟踪

中金房地产景气指数略有下降(98.9vs.前周值99.0),其中销售指数[1](***.3vs.前周值***.2)略有提升,供给指数(100.0vs.前周值100.3)略有下降,融资指数(99.4vs.前周值99.4)与上周持平。

从需求看,新房销售有所回暖。30城新建商品住宅销售面积降幅略持续两周收窄(-26.3%vs.前周值-33.7%)。

从供给看,成交规模创新高,热度持续探底。成交方面,12月18日-24日,部分城市在前周完成了今年的土拍收官之战,300城宅地规划建筑成交面积相较2019和2021年同期均值的同比维持正增(11.7%vs.前周值10.8%),土地成交均价较2019和2021年同期降幅有所收窄(-11.6%vs.前周值-13.9%)。热度方面,300城土地平均溢价率与前周相比略有下滑(2%vs.前周值4%),整体流拍率大幅上升(19%vs.前周值3%)。

从融资看,房企端融资持续在低位震荡。12月25日-31日,房企境内信用债净融资略微转正(1.1亿元vs.前周值-60.9亿元)。

从政策看,地方层面,北京[2]12月14日发布“两降一调”(降首付、降利率和调整普宅标准)政策后北京市新房与二手房销售面积较2019和2021年同期增速改善(新房: -18.2%vs.政策前-32.8%;二手房: -7.3% vs.前周值-1.8%),对北京新房提升作用显著。沈阳开展房屋“卖旧买新”活动,每平方米补贴100元[3]。

上周高频数据跟踪

上周(12月第4周),随着元旦***期将至,以及降温降雪和流感影响减弱,人员流动回升,全国迁徙规模、国内航班、23城地铁客运量分别环比上升8.2%、2.8%、5.1%。国际航班数量也持续恢复,上周环比增加5.0%,已恢复至2019年同期约60%。酒店入住率环比上升0.2个百分点至63%,酒店价格止跌上涨,不过涨幅低于往年同期。

上周25省发电耗煤量同比增长11.8%,保持高位。降温降雪的影响减弱,货运物流普遍有所恢复,12月第3周高速公路货车通行量、港口货物吞吐量、港口集装箱吞吐量周环***别增长11.2%、4.6%、5.0%,但仍未恢复到12月初水平。上周高炉开工率、钢材表观消费量均环比下降,碳酸锂价格周环比价格下跌2.6%,延续下跌势头。

上周信用债净发行减少,流动性有所收紧,国债收益率曲线下移。上周R007上升16bp至2.25%,高于央行7天逆回购利率1.80%。3个月SHIBOR下降7bp至2.53%。1年期国债收益率下降17bp至2.08%,10年期国债收益率下降3bp至2.56%。